■本报记者 聂国春

近日,“人保拟关停助贷险部门”的消息在各大社交平台上流传。尽管人保否认了此事,但作为财险行业的“一哥”,人保财险对待助贷险的态度堪称风向标,因此引发业内广泛关注。

那么,助贷险到底是个什么险种?传言背后暴露出行业的什么问题?今后如何来规范助贷险的发展?本报记者就此进行了调查采访。

人保关停助贷险?

“周一高高兴兴上班去,下班时就接到门店解散的消息。”人保财险某助贷险门店员工在网络上的一则吐槽迅速引起了保险圈、助贷圈的关注。

五一小长假后,多位人保财险员工在朋友圈中称,其所在的助贷险部门将关闭,原有员工将进行裁员或调去其他部门。此后又有消息称,人保财险北京、天津、山西、宁波和深圳等15家分公司的助贷险部门将彻底停业,停止进件,重点做催收。而浙江、福建、江西和大连等13家分公司,则将整改3个月,风控达标方可再行开展业务。

对此,中国人保回应称,人保财险并没有关闭助贷险部门,更没有关停此类业务。虽然疫情对包括助贷险在内的业务造成了一定的影响,但在公司可控范围内。作为一家商业机构,人保财险“根据市场变化和自身经营情况对内部业务进行一定调整完全正常”。

承保巨亏是主因

虽然人保称助贷险业务仍在进行,但却透露了一个信息,那就是在“调整”,这其中的原因何在?

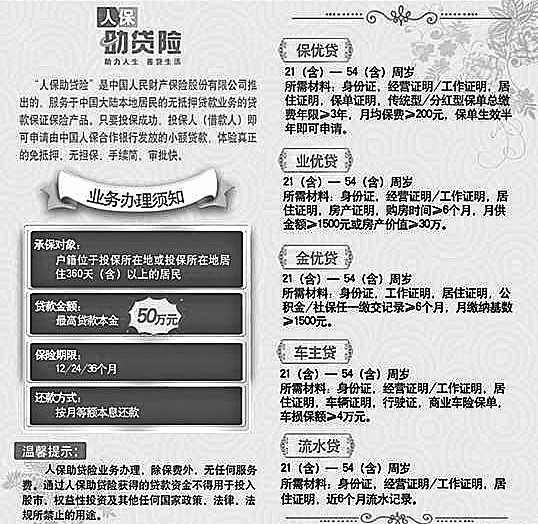

在人保财险的宣传材料中,人保称助贷险是服务于无抵押贷款业务的贷款保证保险产品,即信保业务。只要投保成功,就可以向与人保财险合作的机构申请贷款,具体产品包括保优贷、业优贷、金优贷、车主贷、流水贷等。

据了解,人保财险助贷险产品始于2015年,首年便录得保费收入27.3亿元。随后,通过与光大银行、农业银行等的合作,人保助贷险迅猛发展,保费收入5年增长超过7倍。不过,随着保费的快速增长,赔付支出也大幅飙升,综合成本率也开始走高。

人保财险最新披露的2019年年报显示,2019年其信用保证险由盈转亏。2018年还实现承保净利1.85亿元,2019年却亏损达28.84亿元。2019年赔付支出净额70.72亿元,较2018年增长达106.2%。

人保财险在年报中表示,“疫情波及宏观经济发展,将进一步加剧信用风险,信用保证保险承保业绩或将进一步受到影响”。

面对亏损,人保去年对其信保业务进行了多次调整。据悉,2019年下半年,人保财险先后停止承保宜人贷、米么金服、飞贷等信用保证保险的新增业务。今年2月,人保广东分公司决定暂停汽车金融贷款保证类业务。显然,此次调整并非毫无征兆。

信保业务问题多发

业内人士表示,助贷险的发展,可谓成也助贷,败也助贷。

据了解,前几年P2P行业火热,为了吸引投资人,平台纷纷通过履约保证保险业务来进行增信。有了信用保证保险业务,P2P平台可以降低自身风险,借款人可以更方便地获得贷款,投资人也有100%回款的保障,保险公司则获得了约10%的保费收益。这种多方受益的产品迅速走红,保险公司也纷纷发力信保业务。

行业相关统计数据显示,2017年,信用保证保险业务收入达593.65亿元,同比增长54.3%。2018年信用保证保险业务收入再增长49.5%,至887.47亿元。2019年增速放缓至17.59%,保费规模超过千亿元。

不过,千亿保费的背后,是近万亿的风险敞口。

在亏损的同时,信用保证保险业务还频频引发消费者集中投诉。记者在黑猫投诉平台看到,涉及人保财险的投诉有400余件,其中大部分涉及助贷险。银保监会消保局今年4月16日则点名通报中华财险,称其网贷信用贷款保证险存在三大问题,“自2019年5月以来投诉集中爆发”。

信保新规力促规范

在信保业务迅猛发展的过程中,潜在的问题和风险同样引起了监管层的重视。2017年,原保监会制定出台《信用保证保险业务监管暂行办法》,对出口信用保险以外的信保业务予以全面规范,明确禁止保险公司与不符合互联网金融相关规定的网贷平台合作以及超额承保网贷平台信保业务。在划定业务经营红线的同时,《暂行办法》也着重要求保险公司加强风险管控,从源头上防范风险。2019年11月,银保监会下发征求意见稿,拟对《暂行办法》进行全面修订。其中核心的修订条款包括:将信保业务分为融资性信保业务和非融资性信保业务,删除“网贷平台信保业务”;提高开展融资性信保业务的门槛,要求开展业务的保险公司最近两个季度末核心和综合偿付能力充足率分别不低于90%、180%,将融资性信保业务的承保限额,从此前最高净资产的10倍降为4倍。

银保监会近日下发的《商业银行互联网贷款管理暂行办法(征求意见稿)》则明确,商业银行不得接受无担保资质和不符合信用保险和保证保险经营资质监管要求的合作机构提供的直接或变相增信服务。

国务院发展研究中心保险研究室副主任朱俊生认为,信用保证保险属于相对较新的业务,对保险公司的风险管控能力要求比较高。另外,信用体系也不容忽视,在经济环境不好的时候,信用体系也特别脆弱。因此,多家险企在2019年选择急流勇退,撤出信用保证保险市场。严监管叠加今年疫情的影响,信保业务的调整或将成为常态。而通过不断的调整,信保业务也将慢慢走向规范发展的道路。