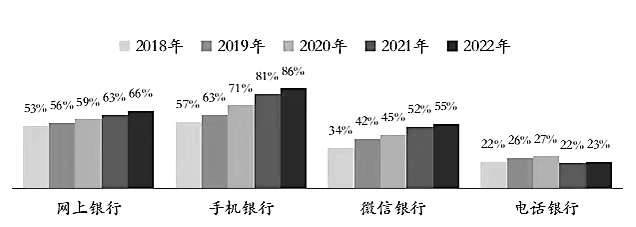

图一:2018—2022年零售数字金融银行使用比例

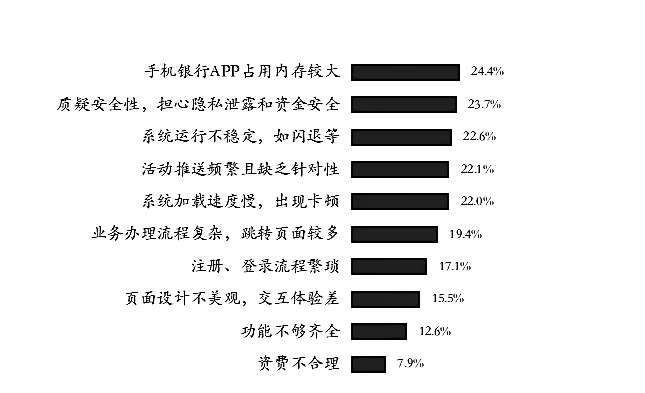

图二:个人手机银行使用痛点

■本报记者 聂国春

随着银行数字化转型提速,金融业务线上化按下快进键。在12月5日至9日举行的“2022数字金融创新发布周”上,中国金融认证中心(CFCA)发布的《2022中国数字金融调查报告(中篇)——零售数字金融综合评测》(以下简称《综合评测》)显示,零售数字金融各渠道用户比例持续增长。

对于个人网上银行、手机银行、微信银行、电话银行,消费者如何看待?消费者更喜欢用哪种数字金融渠道来办理银行业务?作为使用量最大的手机银行,又存在哪些痛点,该如何改进?《综合评测》认为,银行业零售客户结构横跨Z世代到老年一代,基于成长背景、风险偏好、产品偏好等方面的差异,不同客群对银行服务的需求大相径庭。如何针对不同客群提供定制化、差异化的产品及服务,是银行需要思考的主要问题。

手机银行使用率高

《综合评测》显示,数字金融各渠道凭借其平台战略布局和专属优势,受到众多用户的认可。2022年,个人网上银行用户使用比例达66%,同比增长3%;个人手机银行用户使用比例达86%,同比增长5%;微信银行用户使用比例达55%,同比增长3%;电话银行用户使用比例仅为23%,同比上升1%。

由于使用需求、场景和偏好的差异,较多用户愿意尝试使用多种渠道。渠道重合度方面,手机银行和网上银行重合度较高,达56.8%,而手机银行、网上银行和微信银行三个渠道的重合度较低。可见,用户更倾向于在两种渠道间进行功能切换。

使用频率方面,个人网上银行使用频率持续降低,尤其是每月使用1至4次的用户占比明显下降,部分用户使用频率降低为每季度使用1至2次或一年1至2次。个人手机银行用户使用频率也有所下降,43.1%的用户每周至少使用一次,较2021年下降8.4个百分点。微信银行、微信小程序操作便捷且无需下载安装,因而也受到用户青睐,约46.4%的用户表示每周使用2至6次微信小程序。

相较网上银行和微信银行,手机银行仍属于高频业务办理渠道。《综合评测》显示,微信银行和微信小程序办理业务有限,主要是账户查询、生活缴费、优惠活动、积分兑换等基础类业务。网上银行用户使用的高频业务场景是转账汇款(70.2%)和账户查询(65.1%),其次是生活缴费和投资理财。而手机银行除了上述业务,还可以办理网络支付、信用卡服务、个人贷款、银行开户等。

仍存诸多痛点

显然,手机银行是数字金融的焦点。因此,加速迭代手机银行APP,已成为各家银行抢占数字化经营的“必争之地”。来自易观千帆的用户体验分析系统数据显示,今年1月份至10月份,67家银行机构的手机银行APP版本迭代次数达496次。记者了解到,仅今年11月,就有工行、交行、浙商银行等多家银行上线了手机银行新版本。

不过,“个人手机银行使用中仍存在痛点,如占用内存、担心安全和系统运行不稳定是典型痛点表现。”《综合评测》指出,相比去年,“手机银行APP占用内存较大”成为今年个人手机银行使用中最大的痛点(24.4%),多数受访的Z世代用户表示因部分手机银行APP占用内存较大,他们转而选择小程序查询账户明细。

随着用户个人隐私保护意识和安全意识的提高,约23.7%的用户质疑手机银行的安全性,担心隐私泄露和资金安全。部分用户关注操作流畅性,约22.6%的用户认为手机银行系统运行不稳定,会遇到闪退、卡顿等情况。

在招联金融首席研究员董希淼看来,手机银行还存在着三方面的问题和不足,即重技术开发而轻日常运营、重注册用户而轻活跃用户、重产品部署而轻用户体验。“在数字化转型的焦虑之下,一些银行开发出很多款APP,这容易造成银行内数据信息的割裂,用户选择起来也很困难。”董希淼说。

发展进入新阶段

相关数据显示,截至今年9月,我国手机银行月活用户规模高达5.42亿户,同比增长12.7%。目前,多数商业银行手机银行的零售产品覆盖率已接近100%,交易替代率超过90%。

那么,在跑马圈地后,该如何完善手机银行服务,推进银行的数字化转型,更好地服务零售客户?

农业银行网络金融部总规划师杨宇红表示,在全球数字化发展浪潮下,用户习惯且偏好于“一部手机走天下”的生活方式。农行以此为服务理念,始终坚持“一个APP”策略,同时推出掌银乡村版、大字版以及藏语等多语言版本,将服务范围延伸至县域、银发、少数民族等客群,很好地平衡了一个APP与多样化服务的矛盾。农行也将于近期推出掌银8.0版,通过持续迭代优化功能服务,反复打磨用户体验,着力解决用户旅程中遇到的断点、堵点和痛点问题。

渤海银行网络金融部副总经理蒋海燕认为,手机银行是客户服务的主渠道、产品创新的主战场和场景建设的主阵地。在商业银行数字化转型中,手机银行要发挥更重要的作用,就必须重视两大抓手:一是持续优化客户体验,提高客户体验满意度;二是坚持科技赋能,构建以客户为中心的数字化运营模式及路径。

对于如何持续提升手机银行的产品服务能力、不断深化手机银行的迭代升级,工商银行网络金融部副总经理赵磊认为,银行要做好四个方面的促进工作,即促进客户拓展的互联网化、业务经营的平台化、金融服务的场景化、技术创新的价值化。

赵磊建议,积极扩大手机银行服务的覆盖广度,特别是针对老年人、新市民、学生、小微企业主、个体工商户等群体,不断强化专属服务能力。同时,将高质量的创新产品优先在手机银行布放,将更多的财富类、信贷类产品份额倾斜到手机银行,将最新技术成果优先在手机银行应用。此外,践行体验至上、安全第一原则,完善评价体系。建议从群众满意的视角出发,积极推动建立完善、合理、公认的手机银行评价体系,准确反映手机银行服务大众的综合水平。