|

数据解读

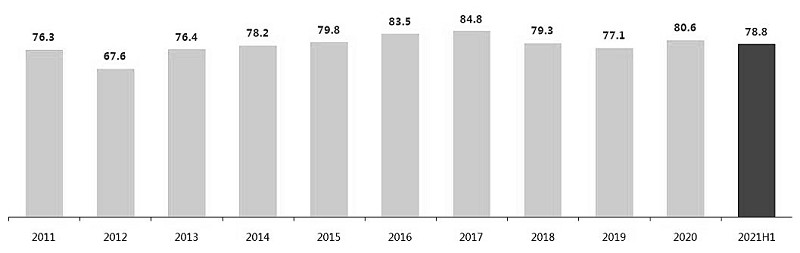

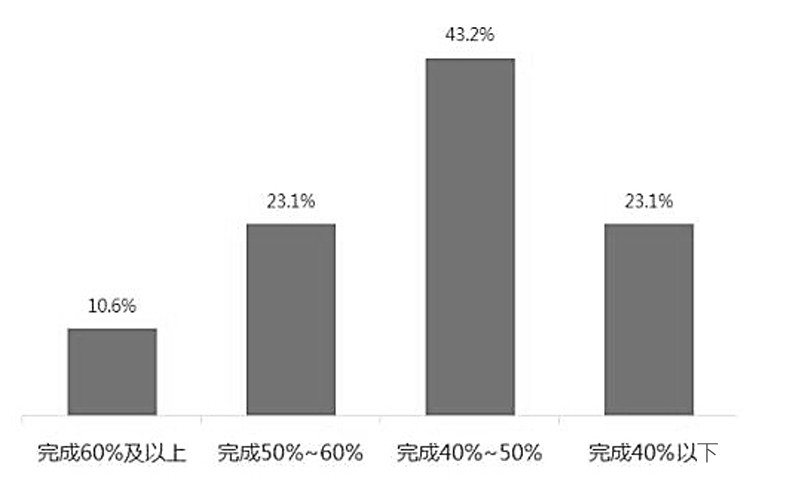

上半年三成经销商完成一半年销量

作者:吴博峰

|

|

更多>>

|

|

|

|

本文所在版面

【第 2 版:车评台】

|

|

本文所在版面导航

·上半年三成经销商完成一半年销量

|

|