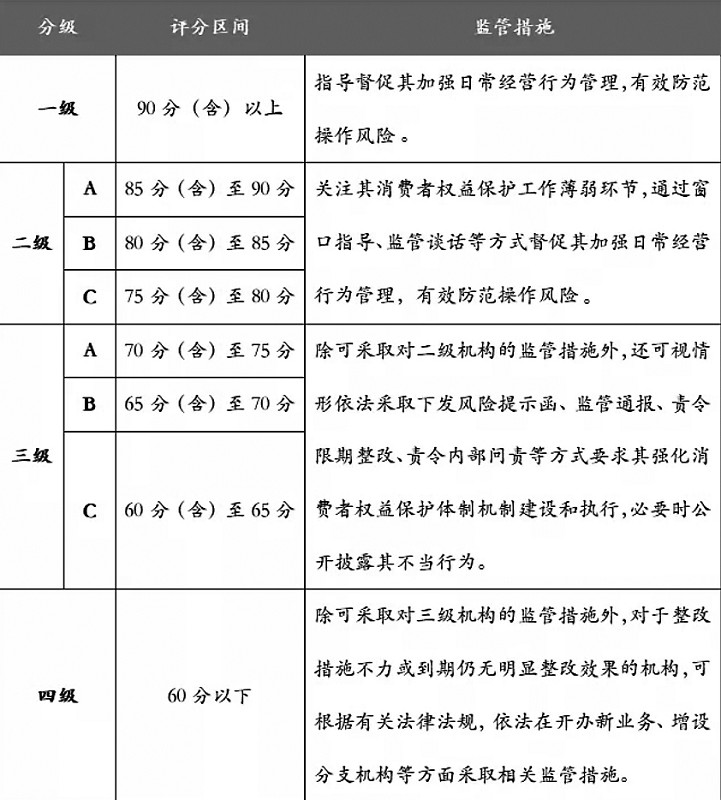

图:监管评价表

■本报记者 聂国春

在金融产品与服务体系日益丰富且复杂的背景下,如何切实保护金融消费者的合法权益,是金融监管部门高度重视的课题。银保监会近日发布《银行保险机构消费者权益保护监管评价办法》(以下简称《办法》),针对银行保险机构的消保工作年度监管评价体系正式落地实施。

《办法》共6章35条,适用于我国境内依法设立的向消费者提供金融产品或服务的银行保险机构,主要包括商业银行、理财公司、信托公司、汽车金融公司、消费金融公司、保险公司等。消保工作总体评分低于75分,将被采取监管措施。

“《办法》补上了过去金融消保领域的一些制度短板,充实了审慎监管与行为监管并重的监管体系,评级监管对银行保险机构会形成较强的约束力,从而推动提升银行保险业消费者权益保护的水平。”国家金融与发展实验室副主任曾刚在接受记者采访时说。

两大原因催生《办法》出台

“2020年,银保监会督促银行保险机构清退、赔付消费者177亿元。”银保监会披露的这个数字,既反映了监管部门对金融消费者权益保护工作的重视,也凸显了金融消保工作问题之严重。

近年来,银行保险机构的代理人或者业务员在向个人消费者销售理财产品及分红保险、万能险等金融产品或服务的过程中,存在许多迫于业绩压力或出于获取更多利益的目的实施销售误导、虚假宣传、捆绑搭售等违规行为的现象,严重侵犯了消费者的合法权益。另一方面,金融交易数字化、金融产品结构化、市场主体多元化对消费者权益保护工作也提出了更大挑战。消费者反映集中的有校园贷、信用卡、理财、保险等业务,也有虚假宣传、误导销售、捆绑搭售、霸王条款等问题。同时,还有持牌机构与互联网平台在合作中侵害消费者权益的各种乱象,比如暴力催收、息费定价过高、向未成年放贷、泄露客户信息等。

在上海兰迪律师事务所高级合伙人陈禹彦看来,此类违规行为屡禁不止的根源还是在于银行保险机构本身。面对人员管理成本较高、市场竞争日益激烈等经营压力,银行保险机构往往倾向于片面追求业务规模和利润增长,而忽视了加强人员管理、提升服务质量,这导致银行保险机构对消费者保护的制度建设一直处于实质失效的状态,无法实现有效的预防式管理,引发大量纠纷和投诉。

陈禹彦认为,银行保险机构内控失效,监管机构压力增大只是《办法》出台的一大原因,另一大原因是预防类监管制度亦处于缺位状态。目前,只有实际发生纠纷后,监管机构才有介入的可能。此情形下即使金融消费者权利最终得到了保护,也将耗费消费者较多的时间、精力成本。

“消保监管评价不仅是消保监管工作的有力抓手,也是对金融机构消保工作的全面体检。”银保监会有关部门负责人在答记者问时表示,《办法》可增强银行保险机构消保工作的针对性,督促机构对照监管要求检视自身消保工作薄弱环节,发挥监管“指挥棒”作用,实现监管要求与消费者保护全覆盖。

“5+1”统一打分评级标准

根据《办法》,消保监管评价要素包括“体制建设”“机制与运行”“操作与服务”“教育宣传”“纠纷化解”5项基本要素和“监督检查”1项调减要素,24个评价指标。

5项基本要素总权重为100%。其中“操作与服务”主要评价机构日常经营中对消保要求的落实情况,包括营销宣传、适当性管理、销售行为管控、合作机构管理、服务质量与收费等,权重占比最高,达30%;“机制与运行”“纠纷化解”均为25%,其余两项均为10%。“监督检查”则是指监管部门根据消保现场检查、举报调查、投诉督查、重大负面事件和机构相关整改落实等情况,对得分进行调减。

针对互联网平台消保乱象,以及金融产品过于复杂、多层嵌套等问题,消保监管评价设置了合作机构管理、消保审查等指标,要求银行保险机构加强对互联网平台等第三方合作机构消保管理,强化消保审查,风控关口前移,防止产品“带病”上市。

保险机构消保监管评价总分值为100分。《办法》为评价结果设置了四个等级:90分(含)以上为一级,75分(含)至90分为二级,60分(含)至75分为三级,60分以下为四级。其中,一至四级分别代表银行保险机构的消费者权益保护工作在行业内处于领先、中等、偏下以及落后水平。为增强评价结果精准度,二级和三级又细分为A、B、C三个等次,每5分为一个等次。

据了解,消保监管评价一年一评,次年5月份前完成。监管部门每年都会根据消保监管工作重点、消保工作开展情况制订年度评价方案,包括具体指标、评分细则等。方案制订后,由机构进行自评,然后由监管部门进行消保监管评价,形成评价结果,并向社会通报。

分类监管提高消保质效

根据《办法》,针对不同的评价结果,银保监会及其派出机构将依法对银行保险机构采取差异化监管措施。

其中,对评价结果为一级的机构,应指导督促其加强日常经营行为管理,有效防范操作风险。对评价结果为二级的机构,除了窗口指导,还会进行监管谈话。对评价结果为三级的机构,可视情形依法采取下发风险提示函、监管通报、责令限期整改、责令内部问责等方式,要求其强化消费者权益保护体制机制建设和执行,必要时公开披露其不当行为。对评价结果为四级且整改措施不力的机构,除采取针对三级的措施外,还可能采取停止开办新业务、停止增设分支机构等监管措施。

曾刚认为,消保评价结果实际上是监管机构对银行保险机构开展分级、分类管理的重要参考标准。今后,消保对于金融机构来说已不仅仅是一项合规工作,更是影响业务发展、企业声誉的“立身之本”。

银保监会方面表示,消保监管评价是监管部门配置监管资源、实施差异化分类监管的重要依据。银保监会将根据消保监管评价结果对银行保险机构采取差异化的监管措施,督促银行保险机构及时整改落实,切实提高消费者权益保护工作质效,提高广大金融消费者的获得感和满意度。