|

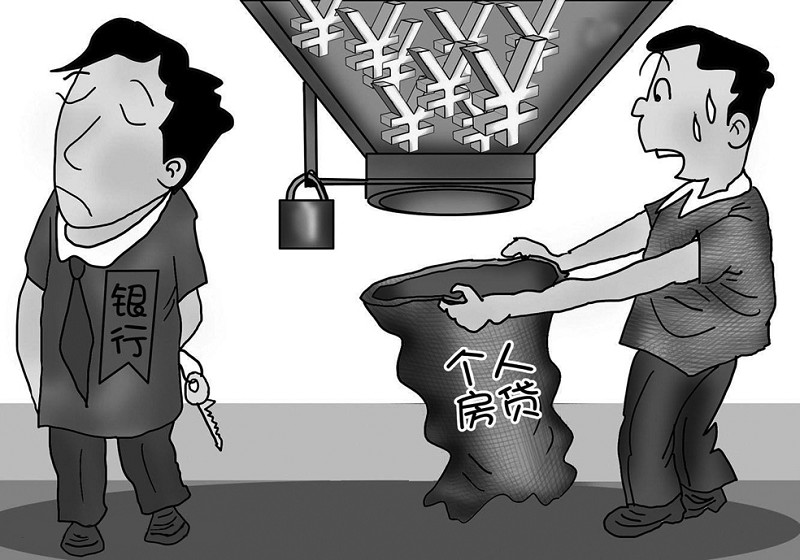

三大原因导致银行房贷放款缓慢

作者:楼兰

|

|

更多>>

|

|

|

|

本文所在版面

【第 07 版:楼市】

|

|

本文所在版面导航

·三大原因导致银行房贷放款缓慢

|

|