图一、二:适合不同人群的意外险产品。

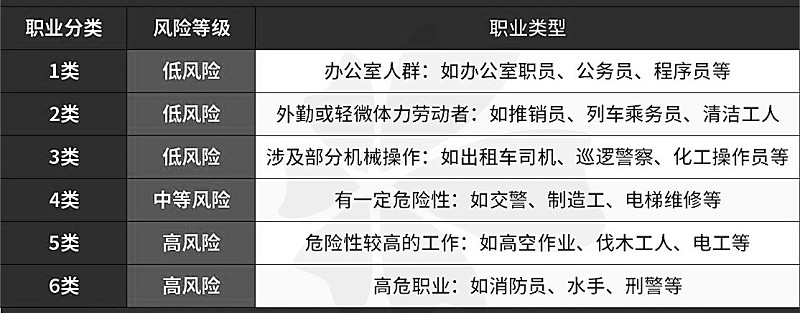

图三:部分保险公司意外险职业分类表

编者按 “明天和意外,你永远不知道哪个先来。”面对7月份发生在河南的暴雨灾害,不少人发出这样的感慨。对于渴望得到确定答案的人来说,这个问题的回答肯定不仅仅是“过好今天”,购买意外险相当重要。不过,意外险也有意外!如何让消费者购买意外险后少些意外,正是我们这个系列报道要告诉您的。

■本报记者 聂国春

疫情反复,很多人一觉醒来发现自己的健康码已变成红码,所在小区被全员隔离。近日,有险企推出意外险,疫情隔离上不了班,可以领津贴,确诊还能获得赔付,意外身故或伤残更是可以获得保障。

并非伤残身故才赔

很多人以为意外险就是非死即伤才能理赔,事实上不然。

近日,复星联合推出爱无忧意外伤害保险,除了意外身故、伤残最高赔偿10万元外,该产品还将猝死纳入了保障范围。此外,如果因新冠肺炎疫情被隔离或者确诊,还可以获得每天200元的隔离津贴,以及1000元或3000元的确诊津贴。该产品最大的亮点是居家隔离医学观察也属于保障范围。

与爱无忧一样,众安新冠隔离津贴险也是一款意外险,其公共交通安全意外保障高达320万元,但其亮点却在高额的新冠肺炎隔离津贴。不过,在运营交通工具内与确诊病历密切接触,并且被强制集中隔离的才属于保险责任,居家隔离并不在保障范围内。

众惠全民疫保通意外险则是更进一步,除了交通意外保障、新冠隔离津贴和确诊赔付外,该产品还将新冠疫苗接种意外身故及残疾纳入保障范围。

友邦人寿代理人李女士告诉《中国消费者报》记者,在意外险的保障范围内,很多人忽略了意外医疗保障。其实,意外医疗险涵盖了更多的保障内容,比如意外医药费用补偿、意外住院津贴、意外手术费用补偿、意外住院费用补偿、每日ICU病房给付等。不过,赔付的范围都必须是意外事故导致的医疗费用。

按需选择保障期限

意外险保障期限有长有短,短的比如航空意外险,只保飞机起飞至降落的短短几个小时。更多的短期意外险是一年期,比如学生平安意外险、车上人员意外险等。长期意外险一般保障在20年以上,有的甚至保至终身。

李女士指出,长期意外险与短期意外险的主要区别在于保障期限和保费价格,长期意外险的保障期限长、稳定性强,但是价格更贵。短期意外险的性价比通常更高,可选择性强。

以信美相互“你若安好长期意外险”为例,该产品可选择保5年、10年、20年、30年,18岁至65岁均可投保,涵盖一般意外和特定意外保障。其中,一般意外包括身故或伤残50万元、意外医疗3万元,住院津贴每天250元、猝死15万元。特定意外主要是交通意外,包括航空意外100万元、公交或私家车25万元、轮船或轨道25万元,以及自然灾害50万元。以30岁女性为例,年缴保费575元,交10年保30年,总保费为5750元。而大家养老公司推出的1年期意外险与之相比,保障相差不大,但每年仅需149元。

在李女士看来,长期意外险适合老年人购买,短期意外险则可以用较少的保费来获取高额的保障,更适合年轻人购买。

不同人群侧重不同

水滴保、水滴保险研究院近日发布的《儿童青少年保险调研报告》显示,近年来,家长为儿童青少年配置意外险的热情不断提升,2020年意外险销售同比增长了326%。

相关数据显示,溺水、道路交通、跌倒及坠落已经成为我国0-19岁青少年儿童死亡的前三大原因。眼下正值暑期,儿童溺水事故频发,意外险也成为家长们关注的焦点。

不过,意外风险是会伴随整个人生的。在人生的每个阶段,意外伤害风险对生活造成的主要影响也有所不同。保监微课堂的保险专家表示,消费者选择意外险,首要分析自身的风险。

少年儿童意外风险多为骨折或者外伤,意外伤害频次可能较成年人更高,因而基础保额(5000元或10000元)的意外伤害医疗保险是最需要选择的保险险种。成年人在意外伤害事故的发生率上要低于未成年人,但成年人一旦发生重大意外,直接导致的就是家庭未来的收入无法保证,因而最需要购买高保额的意外伤害保险。一旦发生意外,可以用理赔金来保障自己或者家人的生活。人到老年,意外风险再次提高,救治费用也明显增加,高额的意外伤害医疗保险是老年人的必要保障,意外伤害保险和意外津贴保险也可作为保障支持。

阅读条款谨防拒赔

买了意外险,却因为所从事的职业属于第4类,因而没有获得理赔,这是彭先生遇到的糟心事。

今年3月,厦门金融司法协同中心发布了这起典型案例。彭先生在微信上为父亲投保某意外险,一年后父亲意外身故。然而在理赔时,保险公司指出彭先生的父亲从事的工作为操作搅拌机相关工作,属于职业分类第4类,不属于承保人员,拒绝理赔。法院认为,对职业分类限制的条款免除或减轻了保险公司的责任,保险公司必须有明确的提示和说明。最终,法院认定保险公司未履行说明义务,判决保险公司赔偿20万元。

有着与彭先生一样拒赔经历的消费者不在少数。如何让意外险理赔时避免遭到拒赔?上海兰迪律师事务所陈禹彦律师指出,主要是在投保时仔细阅读保险条款,出险时及时报案。例如,猝死、中暑等死亡原因属于疾病,不属于意外,是否赔付一定要看相关产品是否包含猝死责任。有的产品则只保1-3类职业,如果是4-6类职业,一定要主动告知。而且每个保险公司对1-6类保险职业的界定有所差异,具体情况要根据实际产品确定,投保之前需要询问清楚。此外,有些意外险产品并不是投保后立即生效,也应该注意阅读相关条款。